Ошибки в платежках

Проведение транзакций между организациями – ответственная процедура. Ведь любая опечатка может повлечь крупные расходы для обеих сторон. В 2019 году банки тщательно контролируют денежные переводы между организациями в соответствии с требованиями Регулятора. Поэтому, кроме блокировки счетов, можно получить проблемы с Налоговой службой. Некоторые ошибки в платежках приводят к наиболее неприятным последствиям.

Неточность в назначении платежа

Иногда покупатели указывают, что платеж прошел не за те товары или услуги, что в действительности. Некоторые ошибаются постоянно. Например, вместо аренды прописывается оплата за оборудование и т. д. В этом случае банк попросит пояснить ситуацию и может даже заблокировать ваш Клиент до выяснения. Налоговая служба также интересуется такими ошибками в транзакциях. Особенно интересно, если по коду ОКВЭД организация специализируется совершенно на другой деятельности, нежели указано в платежке. Особенно рискуют компании на УСН, ПСН и «вмененщики». ФНС потребует их уплатить налоги без льгот, если увидит назначения, не относящиеся к режиму.

Перед транзакцией лучше пояснить покупателю правильное наименование платежа. Если ошибка уже произошла, попросите контрагента в переписке подтвердить ее факт. Это станет доказательством в вашу пользу.

Опечатка в цифрах

Ошибиться в длинном номере договора или счета легко. Но такие случаи тоже могут вызвать интерес налоговиков. Особенно если поставщик, по их мнению, попадает в группу риска. Также данная ошибка часто встречается, когда у организаций друг с другом заключено сразу несколько договоров. При этом вместо одного часто указывают другой. Однако для получателя все равно будет несложно определить назначение платежа. Если ошибки с цифрами встречаются часто, можно завести реестр, куда прописывать все номера договоров по транзакциям.

Путаница между «авансом» и «оплатой»

Это совершенно разные термины с юридической точки зрения. Если их перепутать, поставщик и получатель могут понести серьезные убытки. Для первого важно, чтобы покупатель не указал в платежке предоплату. ФНС может заинтересовать, прописан ли с такой транзакции НДС. Если ошибка произошла, получатель товара в переписке с поставщиком должен это указать.

Плательщик, в свою очередь, может не получить вычет по НДС с аванса, согласно п. 9 ст. 172 НК РФ. Чтобы этого не случилось, покупатель обязан указать в платежке «предоплата».

Неверная ставка и сумма НДС

В переходный период многие могут по привычке указывать ставку 18 % вместо новой 20 %. Главное — провести расчет по актуальному значению, чтобы в счет-фактуре поставщик прописал верную ставку НДС. Иначе можно лишиться вычета на основании п.2 ст. 169 НК РФ.

Если покупатель, перечисляя оплату поставщику на УСН, выделяет НДС, у ФНС возникнут вопросы. Ведь получается, что продавец не сдал декларацию с учетом налога. Поставщик должен ответить на это, что счет-фактура с НДС не формировалась. Лучше закрепить отсутствие НДС дополнительным договором и перепиской.

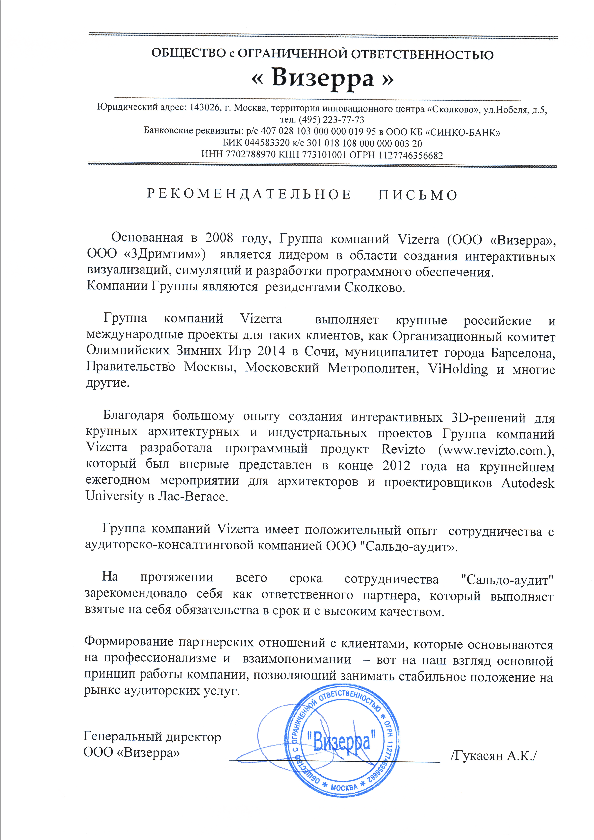

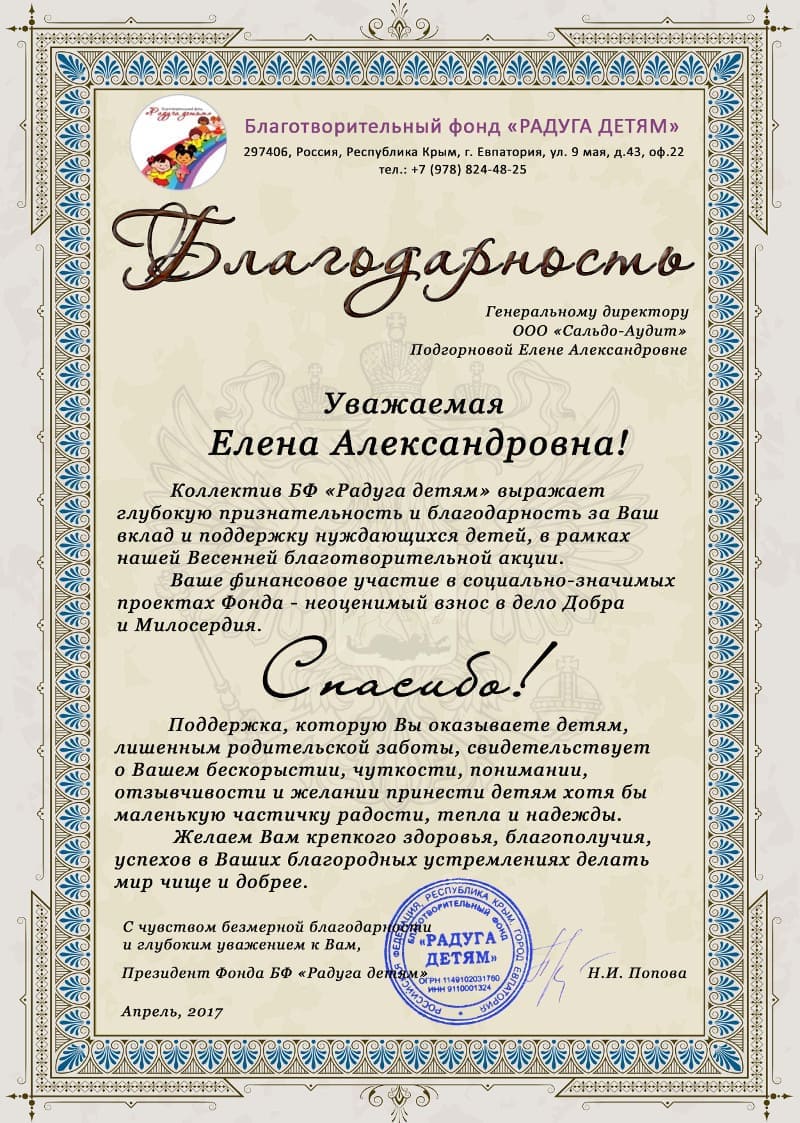

Если вы хотите знать подробнее о возможных ошибках в платежках, обращайтесь за консультацией к специалистам ООО «Сальдо-аудит».

Вас может заинтересовать:

- Изменения порядка оплаты экологического сбора и составления отчетности

- Изменения, внесенные в НК РФ (часть 1) с 01.01.15

- Изменения в регулировании деятельности налоговых консультантов

- Какие изменения по НДФЛ ожидают компании с 2016 года

- Как и куда сдавать бухгалтерскую отчетность с 2019 года?

- Как избежать штрафов за кассовые нарушения?